Banyak yang harus dipertimbangkan saat akan mengajukan pinjaman, apapun itu bentuknya, termasuk kartu kredit, KTA, KPR, KKB, dan sebagainya. Beberapa yang harus dipertimbangkan misalnya besarnya suku bunga, biaya administrasi tahunan, dan berapa besar cicilan yang harus dibayarkan per bulannya.

Lihat juga perjanjian yang telah disepakati, apakah ada dampak yang harus dipertanggungjawabkan apabila Anda tidak mampu membayar cicilan dengan tepat waktu. Biasanya hal ini memiliki keterkaitan dengan agunan / aset yang Anda jadikan sebagai jaminan. Tidak ketinggalan, tentu saja Anda harus mempertimbangkan rasio utang dan pendapatan sebelum mengajukan pinjaman.

Rasio Utang dan Pendapatan (Debt to Income Ratio)

Pengertian rasio utang dan pendapatan / debt to income ratio adalah rasio yang dapat melihat apakah pembayaran cicilan utang per bulannya sesuai dengan jumlah pendapatan utang yang ia dapatkan. Biasanya hal ini akan mempengaruhi pihak kreditur (misalnya bank) untuk melihat apakah Anda layak diberikan pinjaman atau tidak.

Pengajuan pinjaman, baik kartu kredit atau KTA memang biasanya baru bisa dipenuhi jika calon debitur memiliki rasio utang terhadap pendapatan yang cukup baik. Analisa ini dijadikan sebagai salah satu landasan oleh pihak bank, sebab bank akan beranggapan Anda cukup bertanggungjawab jika memiliki rasio yang cukup baik.

Tidak hanya pada saat pengajuan, rasio utang dan pendapatan juga bisa diperhitungkan ketika Anda sudah mendapatkan pinjaman. Pada dasarnya, wajib untuk memiliki besar utang yang lebih rendah dibandingkan pendapatan per bulan, apalagi jika utang tersebut bersifat konsumtif.

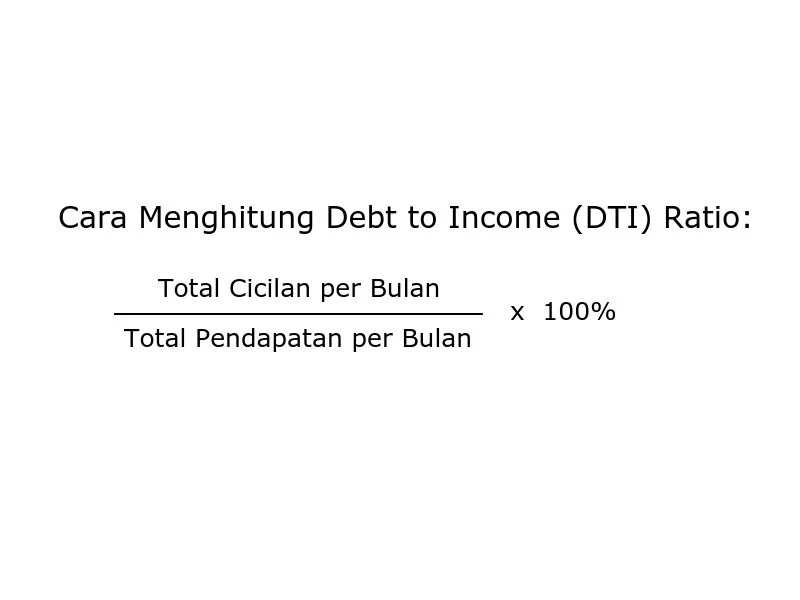

Berikut adalah rumus rasio utang dan pendapatan:

Cara Membaca Skor Rasio Utang dan Pendapatan

Setelah mengetahui rumus rasio utang, langkah selanjutnya adalah untuk mengetahui cara menginterpretasikannya. Berikut adalah panduan cara membacanya.

≤ 35% – Ideal / Sesuai dengan Pendapatan

Rasio utang di angka ini memiliki definisi bahwa arus keuangan Anda cukup ideal, dan memungkinkan Anda untuk membayar utang secara teratur, tanpa perlu takut tertunggak. Dengan selalu konsisten dan menjaga rasio utang dan pendapatan di angka ini, dan membayar cicilan dengan teratur juga bisa berdampak pada skor kredit Anda di SLIK yang menjadi baik dan bebas dari blacklist.

Meskipun dengan rasio utang dan pendapatan yang baik, Anda juga tetap harus menjaga pengeluaran agar tetap terkontrol dan jauh dari kata boros, sehingga tetap bisa teratur membayar cicilan.

36% hingga 49% – Kurang Ideal Namun Masih Bisa Diperbaiki

Untuk angka ini, sebenarnya rasio yang Anda miliki masih cukup baik dan masih bisa diperbaiki, hanya saja tidak seideal persentase di bawahnya. Anda masih memiliki peluang untuk mengatasi pengeluaran-pengeluaran yang belum terkontrol. Sebisa mungkin jangan sampai rasio utang terhadap pendapatan Anda melebihi angka 40%.

Maka dari itu, jika Anda tidak mampu menjaga rasio untuk tetap konsisten atau merendahkan rasio utang terhadap pendapatan, maka besar kemungkinan Anda dapat mengalami krisis dan tidak lagi memiliki kemampuan dalam membayar utang di waktu yang akan datang.

≥ 50% – Tidak Ideal

Pengertian rasio utang di angka ini adalah adanya ketidakseimbangan antara pendapatan per bulan dan cicilan yang Anda bayarkan setiap bulan. Biasanya jika sudah sampai di angka ini, Anda sudah tidak lagi memiliki kemampuan membayar cicilan, yang ujungnya bisa berdampak pada adanya tunggakan cicilan. Jika telah mencapai angka ini, ada baiknya meminta bantuan konsultan yang lebih berpengalaman untuk membantu Anda dalam meringankan cicilan, dan meningkatkan pendapatan.

Contoh Kasus

Mari coba aplikasikan dalam sebuah contoh kasus. Misalnya pendapatan per bulan Budi sebesar Rp10.000.000,- lalu Budi memiliki cicilan beberapa kartu kredit sebesar Rp5.000.000,- Maka rasio utang dan pendapatan Budi adalah sebesar 50%.

Berdasarkan panduan membaca rasio utang dan pendapatan di atas, kita bisa mengetahui bahwa rasio utang tersebut tidak sehat, karena menyentuh angka 50%. Lalu bagaimana cara mengatasi hal ini? Simak di subkategori berikutnya.

Cara Merendahkan Persentase Rasio Utang terhadap Pendapatan

Pada contoh kasus di atas, Budi memiliki rasio utang sebesar 50%. Lalu apa yang harus dilakukan jika sudah terlanjut mengalami rasio utang di angka ini, dan bagaimana cara merendahkan persentase rasio utangnya? Ada beberapa hal yang bisa Anda lakukan:

Meningkatkan Pendapatan

Kunci dari meminimalisir persentase rasio utang terdapat di kedua aspek perhitungannya: pendapatan bulanan dan besarnya cicilan. Mari kita mulai dengan pendapatan bulanan, langkah yang bisa Anda lakukan adalah dengan meningkatkan pendapatan bulanan. Jika saat ini Anda memiliki pendapatan yang terbatas, ada beberapa cara yang bisa Anda lakukan.

Cara pertama, jika Anda adalah seorang karyawan, cobalah untuk meminta kenaikan gaji. Cobalah untuk fokus dengan pencapaian yang telah Anda kontribusikan kepada perusahaan, dan jadikan sebagai modal untuk menegosiasikan nominal gaji yang baru. Ingatlah untuk selalu menjual kualitas diri, dan hindari mengemis ke perusahaan, apalagi dengan alasan memiliki banyak utang.

Kedua, Anda juga bisa mengakalinya dengan mencari pekerjaan sampingan. Ada banyak peluang yang bisa Anda manfaatkan, misalnya menjadi penulis artikel, penerjemah bahasa, bahkan sampai menjadi seorang driver untuk taksi online.

Ketiga, cobalah untuk melihat peluang-peluang yang ada. Jika memungkinkan, cobalah untuk mulai berbisnis dari rumah. Jika kesulitan, Anda bisa meminta bantuan pasangan atau keluarga. Anda juga bisa memanfaatkan aset seperti mobil yang Anda miliki, atau bahkan memanfaatkan lahan / kamar kosong di rumah dan diolah menjadi penghasil uang tambahan.

Mengurangi Nominal Utang

Sebelum membahas bisa atau tidaknya mengurangi nominal utang, satu hal yang perlu diingat adalah untuk tidak menambahkan utang baru, termasuk berbelanja dengan kartu kredit. Hal ini hanya akan membebani Anda dan membuat Anda semakin kesulitan melunasi utang dan meraih rasio utang yang baik.

Membahas lebih lanjut dengan mengurangi utang, jawabannya adalah bisa, tergantung dengan jenis utang yang Anda miliki. Jika saat ini Anda memiliki masalah utang kartu kredit atau KTA yang tertunggak dan mulai membebani, ada baiknya untuk meminta bantuan dari konsultan yang lebih profesional dalam mengatasinya.

Dengan hal ini, Anda bisa semakin ringan dalam melunasi utang, serta total pendapatan bulanan tidak akan terus menerus terbebani dengan besarnya utang yang harus dilunasi. Biasanya ada program manajemen utang yang disediakan untuk membantu masalah Anda:

- Potongan / Diskon dalam Satu Kali Bayar: Jenis program keringanan yang satu ini membuat nasabah bisa mendapatkan diskon dengan nominal yang biasanya cukup meringankan, umumnya 20-50%, dan harus dilunasi dalam satu kali bayar. Jenis cocok bagi Anda yang tidak memiliki simpanan yang cukup, yang bisa langsung dialokasikan untuk membayar sisa tunggakan.

- Cicilan yang Diperpanjang dengan Bunga Rendah: Biasanya dengan program ini nasabah bisa mencicil dengan tingkat suku bunga yang jauh lebih rendah. Jika bunga normal yang berjalan saat ini berada di kisaran 2,25%, maka ada kemungkinan untuk mendapatkan bunga sebesar 0-2% saja, dengan tenor s/d 60 bulan (dalam kasus tertentu). Keuntungan program ini adalah Anda dapat membayar sedikit demi sedikit tanpa harus langsung mengeruk tabungan.

- Diskon Cicilan: Untuk program diskon cicil, biasanya Anda bisa mendapatkan keuntungan dari dua jenis program di atas. Namun karena sifatnya gabungan, tentu saja Anda tidak dapat mencicil sepanjang program cicilan, umumnya sebanyak 6x pembayaran saja. Begitu pula untuk diskon, Anda tidak mendapatkan diskon sebesar program diskon satu kali bayar. Jenis program seperti ini hanya tersedia di beberapa bank saja.

Salah satu perusahaan penyedia program manajemen utang yang bisa Anda manfaatkan untuk mengatasi masalah kartu kredit macet adalah amalan.